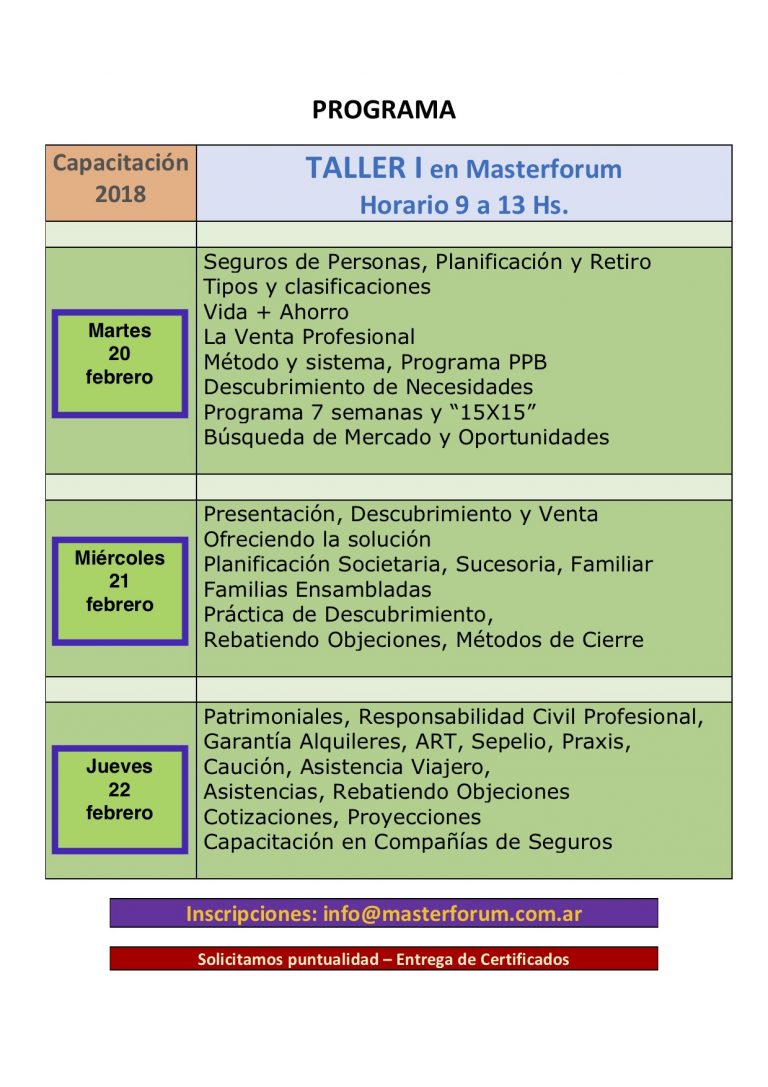

1Feb, 2018

Los grandes enemigos a la hora de invertir: cuáles son y cómo enfrentarlos

Muchas veces el inversor fracasa al no poder lograr una gratificación inmediata porque el ego, la ansiedad y el miedo, entre otras emociones, le juegan una mala pasada. Cómo invertir en inteligencia emocional para mejorar las finanzas personales.

Si bien es cierto que tener educación financiera da ventajas para lograr una buen manejo de las finanzas personales, no es lo único a tener en cuenta al momento de afrontar el proceso de decisiones sobre gastos e inversiones. Muchas veces el inversor fracasa al no poder lograr una gratificación inmediata porque el ego, la ansiedad y el miedo, entre otras emociones, le juega una mala pasada. Como bien dice el magnate y gurú financiero Warren Buffet «si no podés controlar tus emociones, no podés manejar tu dinero».

Hasta no hace mucho tiempo atrás, la racionalidad era considerada como única inteligencia posible medida a través del Coeficiente Intelectual (CI),. Pero fue a través de varios estudios que pusieron de manifiesto que las emociones podían influir más en el destino de una persona que el conocimiento por los cuales la ciencia abrió una puerta hacia el entendimiento de que quizá habría que tener en cuenta otros tipos de inteligencia.

Pero no fue hasta que el psicólogo Daniel Goleman en 1996 escribió uno de los ensayos más importantes del pasado siglo, uniendo los diferentes estudios de la materia para plasmar una nueva teoría que cambiaría la visión del ser humano para siempre, dando lugar al abordaje de la Inteligencia emocional.

Según sostuvo el analista de mercados, Magister de Finanzas e instructor en técnicas de respiración en el Arte de Vivir, Ezequiel Starobinsky, al ser consultado por Cronista.com la inteligencia emocional “es clave para tomar buenas decisiones, entre las cuales están las relativas a las finanzas personales. Cuando decidimos se mezclan diferentes tipos de inteligencias, y la inteligencia emocional es una de ellas, posiblemente de las más importantes”.

Según detalló “las emociones disfuncionales como el miedo, la ansiedad, la ambición desmedida, pueden llevarnos a hacer cosas que traerán en promedio resultados que son mucho peores que aquellos que se alcanzan mediante decisiones conscientes. Cuando no nos conocemos lo suficiente, el ego también puede jugarnos malas pasadas. Esto es válido para todo tipo de ámbito, y las finanzas personales no son la excepción”.

El Trader zen, tal como lo describe en su reciente libro “el Arte de Decidir”, indicó cuáles son los grandes enemigo de todo inversor a la hora de tomar decisiones y mencionó las herramientas para enfrentarlos.

Regular ansiedad de la gran moneda. La ansiedad y la ambición por obtener altos rendimientos en el corto plazo puede ser una trampa terrible. Hay gente que pretende hacerse millonaria en cinco años y eso es imposible, a menos que uno esté tocado por la varita mágica de la suerte o bien dispuesto a correr riesgos enormes. La ansiedad, una emoción que todos llevamos dentro, hace que sobre-ponderemos el corto plazo, lo que desde el punto de vista financiero es un error.

La construcción de un ahorro ha de pensarse en el largo plazo, no en el corto. Sobreestimamos lo que podemos hacer en un año, pero subestimamos lo que podemos conseguir en diez. Muchos de nosotros somos cortoplacistas por naturaleza, es algo que traemos desde niños. Se han hecho decenas de experimentos psicológicos en este sentido. Uno de los más famosos, es “el test del malvavisco” con grupos de niños pequeños, a quienes se les ubica, de forma individual, en una habitación sin mucho más que una silla frente a una porción de pastel. Se les aclara que, si esperan quince minutos sin comérselo, se los recompensa con otro pastel adicional. El 70% se come el pastel, sin esperar. La costumbre de hipotecar el futuro lejano en pos del inmediato no es muy saludable. Porque un día el largo plazo llega con la factura de los asuntos desatendidos.

Es bueno saber entonces que un pequeño ahorro mensual consistente e inteligentemente invertido derivará en un gran ahorro en diez o quince años. Sencillamente, muchas pequeñas monedas hacen una gran moneda. Pero algunos de nosotros pretendemos una gran moneda, rápido, muy rápido, cuánto antes mejor. Es clave la inteligencia emocional para bajar la ansiedad por la gran moneda. Porque detrás de cada persona que se hace millonario en pocos años, hay miles y miles que fracasan y pierden ahorros en el intento. Claro, en las noticias sólo aparecen los primeros.

Lo que se construye de a poco se valora más, mientras lo que rápido viene rápido se va.

El apego del ego a los costos ya erogados. Otro error en el mundo de las finanzas personales por falta de inteligencia emocional es lo que se conoce como sesgo de costo hundido. Por un tema de ego, de querer tener razón, nos cuesta reconocer las equivocaciones, y en términos financieros esto se traduce pérdidas adicionales a la equivocación original. Duele reconocer el error y en lugar de hacerlo rápidamente, hacemos la vista gorda con el error; y entonces nos quedamos apegados a una inversión o proyecto que no está funcionando.

Un análisis racional indicaría abandonar la inversión cuánto antes, pues lo más probable es seguir perdiendo. Pero por falta de inteligencia emocional, por no querer aceptar la pérdida, caemos en la trampa de magnificar todo lo que ya invertimos (por más que sea costoso e improbable recuperarlo), y quedamos atrapados en lo que se conoce como el Sesgo del Costo Hundido.

Disolver el miedo subjetivo pero medir objetivamente el riesgo. Otro gran enemigo a la hora de administrar las finanzas personales e invertir es el miedo, una emoción disfuncional clásica.

El riesgo existe, en todas las decisiones y especialmente en las financieras. Es obvio que no tiene sentido correr riesgos innecesarios, pero tampoco tiene sentido pretender no correr riesgos nunca, controlando todo, lo que además es, por cierto, imposible. El riesgo es la sal de la vida. Sin sal, la comida no tiene sabor, pero demasiada sal puede arruinar la comida. Lo más inteligente es aceptar esta realidad y luego poder tomar decisiones corriendo riesgos sabiamente.

El riesgo es la sal de la vida

Siempre será positivo echar un vistazo a la relación emocional que tenemos con el riesgo en nuestro pequeño mundo financiero personal. Hay personas que corren riesgos enormes por ganancias pequeñas (lo que es conocido técnicamente como propensión al riesgo), hay otras personas que no están dispuestas a correr pequeños riesgos ni siquiera por grandes ganancias (aversión al riesgo).

Paralelamente a medir el riesgo en una decisión de impacto, hay que prestar especial atención a que el componente de miedo previo, inconsciente, no distorsione esa medición. A la hora de manejar nuestras finanzas, mezclamos riesgos imaginarios con riesgos reales en una maraña argumentativa muy difícil de desentrañar. De aquí la importancia de identificar y regular el miedo con inteligencia emocional, para poder mesurar el riesgo objetivamente (con el uso del intelecto y herramientas formales). Es difícil, claro, porque en las finanzas personales se mezcla por definición lo objetivo (“finanzas”) con los subjetivo (“personales”). El riesgo es objetivo (racional), el miedo es subjetivo (emocional). Hay que saber separarlos.

Al finalizar, al hacer foco en el plano local, Starobinsky dijo que los argentinos “tenemos una historia macroeconómica trágica: hiperinflaciones, defaults, corralitos, mega-devaluaciones”. Y que es natural que generaciones enteras de pequeños y medianos ahorristas busquen resguardar sus ahorros en dólares por fuera del sistema, en la caja de seguridad o el colchón.

“Esto es un temor que hay que superar, porque este temor tiene un costo altísimo. Como vimos antes, si bien nos protege en el caso de un evento disruptivo como el que hubo en 2001; del 2003 a la fecha quien ha guardado dólares en el colchón, ha perdido un poder adquisitivo de aproximadamente del 75%. Extrañamente, la pérdida de quienes guardaron sus dólares del 2003 a la fecha supera a la de quienes fueron víctimas del corralito en el 2001. Curiosa metáfora: visto a la lente del largo plazo se ha perdido más por no invertir, que por invertir y quedar atrapado en un shock”, apuntó.

En ese sentido sostuvo que la probabilidad de tener, en los próximos tres o cuatro años, un evento disruptivo de tipo 2001 “es definitivamente muy baja”. Además, viviendo en el país, “uno debería confiar en la capacidad de resguardarse a tiempo si vemos que una nube negra económica se asoma”.

Aconsejó: “Sacarse el miedo a invertir, y para ello es clave entender el costo de oportunidad de no hacerlo. Además, hay decenas de opciones que se adecuan al riesgo que queremos correr”.

Aclaró que “la inteligencia emocional es una condición necesaria para el éxito en la vida, y es una condición necesaria aunque no suficiente para el éxito financiero”.

“La primer pregunta que uno debería hacerse es ¿qué es el éxito financiero? Hay que bucear mucho para encontrar la respuesta. El éxito financiero no guarda estricta relación con la cantidad de dinero que una persona pueda tener. Más dinero no implica más éxito. Es la relación que tenemos con el dinero lo que marca cuán exitosos somos; no el dinero en sí mismo”, concluyó.

Fuente: El cronista 1 febrero 2018 S. Saldisuri aporte Carina Martinez

25Abr, 2017

10 dudas que todo el mundo tiene a la hora de contratar un seguro de vida

La mayoría de los expertos coinciden en que la franja ideal para la contratación del seguro de vida oscila entre los 30 y los 50 años

Uno de cada cinco clientes potenciales asegura que no dispone de un seguro de vida sencillamente porque no es algo en lo que piense. Pero debemos ser conscientes de la existencia de ciertos riesgos que no podemos controlar y que podrían cambiar el rumbo de nuestras vidas. Por ello, y para garantizar nuestra estabilidad y protección, así como la de nuestra familia, es necesario conocer bien las características de un seguro de vida. Este tipo de soluciones permite asegurar nuestro futuro y el bienestar de los nuestros cubriendo sus necesidades básicas (hipoteca, continuidad de los estudios, etc.) en caso de que el asegurado fallezca o tuviera que dejar de trabajar debido a una invalidez.

Según un estudio interno, solo el 19% de los clientes que suscribe uno de estos seguros entiende la información que contiene. El informe estima que el 60% de los clientes del sector seguros es incapaz de entender el 80% del contenido de las pólizas. Por ello, se ha elaborado un decálogo para desmontar «dudas habituales y razonables» de los seguros de vida con el objetivo de clarificar y hacer más sencillo este producto de ahorro y prevención.

1. ¿Qué nos aporta el seguro de vida?

El verdadero valor de un seguro de vida no reside en el capital asegurado sino en la tranquilidad de saber que tanto uno mismo como su familia estará protegido en caso de que surja cualquier imprevisto.

El seguro de vida permite asegurar un riesgo desde el primer momento de su contratación, durante el tiempo que se estime oportuno y cubriendo cualquier tipo de eventualidad.

2. ¿Los seguros de vida son caros?

Se tiende a pensar que se trata de un seguro caro, propio de las altos ingresos. Tenemos que romper con la creencia errónea de que son caros. Los seguros de vida son productos muy asequibles con una relación coste/beneficio ventajosa.

3. ¿Cuánto debo asegurar?

El capital asegurado es una opción que debe valorar cada cliente dependiendo de su perfil, nivel de ingresos, expectativas y circunstancias personales. Lo idóneo, como regla general, es cubrir entre 3 y 5 veces los ingresos anuales de la familia para que, en caso de ocurrir algún imprevisto, la economía familiar no se desestabilice.

4. ¿Quién puede cobrar un seguro de vida?

El asegurado nombra un beneficiario y éste debe estar informado de la existencia de la póliza. En el caso de no figurar específicamente un beneficiario, los beneficiarios serán sus herederos legales; es decir su cónyuge, sus hijos por partes iguales, sus padres, etc. en orden de descendencia.

El asegurado puede modificar a sus beneficiarios cuantas veces desee.

5. Si soy joven, ¿me compensa contratar un seguro de vida?

Los seguros de vida para disfrutar en vida incluyen una cuenta de capitalización, suelen ir más allá de la clásica definición e incluyen varios supuestos que ocurren, independientemente de la edad, en los que el asegurado no pueda seguir trabajando, tales como invalidez e incapacidad y diversas enfermedades como el cáncer o dolencias cardiovasculares o las temibles enfermedades terminales.

6. ¿Es obligatorio contratar un seguro de vida con una hipoteca?

Hoy en día, es habitual que las entidades bancarias o préstamos privados vinculen la contratación de un hipoteca a productos adicionales como los seguros de vida y hogar. En caso de contratar un seguro de vida vinculado a la hipoteca, lo idóneo es que el seguro de vida cubra el 100% de la hipoteca en el caso de que uno de los miembros de la pareja fallezca.

7. ¿Es obligatorio hacerse un chequeo médico para contratar un seguro de vida?

Algunas compañías aseguradoras exigen un reconocimiento médico en función de la edad del asegurado y el capital asegurado o, en su defecto, responder con veracidad a un cuestionario detallado con preguntas muy específicas sobre salud, hábitos y estilo de vida pues es una forma de medir el riesgo de la póliza.

8. ¿Puedo contratar un seguro de vida si tengo una enfermedad?

Las aseguradoras deben estudiar individualmente cada solicitud para poder ofrecer al cliente la solución que más se adapte a sus necesidades. Una vez estudiado el caso en particular y en función de la tipología de la enfermedad, podrá llevarse a cabo la tramitación de una póliza de vida con normalidad o, dado el caso, se aplicaría una sobreprima, una exclusión o una limitación de garantías. Por lo que es totalmente posible que una persona con una enfermedad, crónica o no, pueda contratar un seguro de vida.

9. ¿Qué coberturas adicionales tiene un seguro de vida?

Además de las tradicionales de este producto, existen multitud de coberturas opcionales que pueden adherirse al seguro tales como Invalidez Total y Permanente Absoluta , Diagnóstico de enfermedades Graves o Terminales, Cáncer masculino y femenino, Doble capital por accidente, indemnización por enfermedad o accidente e incapacidad profesional total y permanente.

10. ¿A qué edad debo considerar contratar esta póliza?

Aunque el seguro de vida ha estado históricamente muy vinculado a la tranquilidad familiar, lo cierto es que la edad de contratación de la póliza no tiene que coincidir con la de formar una familia. Un seguro de vida también es un aliado para situaciones accidentales de discapacidad y una forma de ahorrar, por lo que, a la hora de contratarlo, habrá que tener en cuenta múltiples factores relacionados con la situación laboral y/o financiera.

Si bien, la mayoría de los expertos coinciden en que la franja ideal para la contratación del seguro de vida oscila entre los 30 y los 50 años.

Fuente: DIARIO ABC – Abril 2017

Aporte: Martín Monzón