“El seguro es muy barato cuando las cosas pasan”

Alta inflación, devaluación y permanente incertidumbre hicieron que los argentinos se refugien en nuevos y diversificados instrumentos para proteger su patrimonio. El seguro de vida entra a jugar un rol clave de la mano del estado y los productores asesores.

Del siglo pasado a esta parte, la globalización y los cambios generacionales se llevaron por delante muchas de las estructuras, usos y costumbres de nuestra sociedad. Sistemas que fueron pensados hace más de 50 años hoy entran en crisis cíclicas.

Cuando el estado argentino instauró el sistema de jubilaciones en Argentina, se estimaba que cinco trabajadores aportaban mes a mes para mantener a un jubilado. Esa dinámica se vio perjudicada por el longevidad la población, el desempleo y el trabajo precario: la proporción bajo a 1,7 trabajadores por cada jubilado del sistema. El problema no es argentino, es mundial. Todas las grandes cajas previsionales de países desarrollados se encuentran en crisis terminales por el envejecimiento de la población y los bajos índices de natalidad.

Para entender de donde venimos, con la expansión del sector de servicios en los 90, se instalaron en Argentina compañías de seguros internacionales que ofrecían a sus potenciales clientes distintos productos como complementos a futuro de sus jubilaciones. La idea de reformar el sistema previsional consistió en aplicar el “exitoso” modelo chileno: Un sistema mixto, por un lado el estado nacional, por otro las Administradoras de Fondos de Pensión y Jubilación (AFJP) y Compañías de Seguros de Retiro (CSR). En estado forma de previsión, se incluía la capitalización de los aportes -por los que los entes privados cobraban altas comisiones a sus futuros jubilados-, cuyas ganancias e intereses estaban sujetas a la actividad de los mercados.

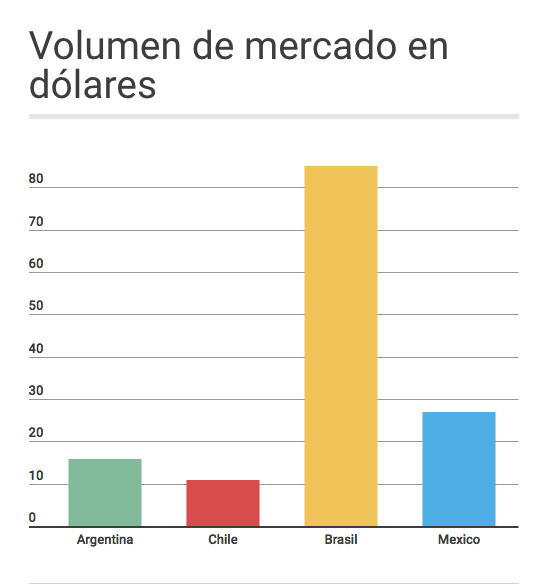

Con la estatización del sistema, la meta del mercado asegurador es recuperar peso en la actividad económica. Mientras los países desarrollados concentran 10% del PBI en primas, en Argentina es del 3%, Brasil del 4,6% y Chile del 5%. Además, solo el 0,7% de la producción nacional se destina a seguros de personas. De cada 100 pesos que aportan los argentino en concepto de prima, 82 se destinan a Patrimoniales, es decir, a cubrir un daño eventual; y 18 se destinan a Vida. La suerte esta echada.

“El seguro de vida universal ofrece a la familia del cliente seguridad financiera, para el momento en que éste no se encuentre, o no pueda generar los ingresos para sostener su nivel de vida”, cuenta Norberto Plachta, presidente de MasterForum, bróker especializado en planificación financiera, de familia y sucesoria. Según el productor, los seguros de vida que existen actualmente en el mercado no se comparan a los de retiro que conoció alguna vez el público argentino.

“Un seguro universal se adapta a las necesidades de cada persona y todos pueden acceder. Los hay de protección con elemento de ahorro, es decir, cuando hay una familia y patrimonio que proteger frente a un siniestro; y de ahorro con capitalización, que ofrece al cliente una cuenta propia en la compañía que puede usar el día de mañana para cuidar al anciano que él y cada uno de nosotros llevamos dentro”.

Si uno toma en cuenta los gastos de sucesión, impuesto a la herencia, escribano y demás tramites, se estima que en promedio una familia necesita gastar un 30% de lo que hereda para hacer frente a un siniestro. “El seguro es muy barato cuando las cosas pasan”, remató Plachta.

La posibilidad de realizar un aporte mínimo en pesos o dólares, la flexibilidad y la variedad de coberturas adiciones –doble indemnización por muerte accidental, enfermedad terminal, parálisis total y permanente- hace que cada vez más personas los tramiten para complementar sus jubilaciones y estar cubierto contra lo que se sabe que va a suceder en un momento dado de la vida: La muerte.

Durante la convención de Aseguradores de Vida y Retiro de la República Argentina (AVIRA), de la que participó el vicesuperintendente de seguros de la Nación Guillermo Bolado, junto a empresas, brokers y productores, el secretario de Finanzas de la Nación Luis Caputo, nuevos incentivos fiscales para desarrollar el mercado.

Según el funcionario, el gobierno “modificará la Ley de Capitales y promoverá los incentivos necesarios para que el sector se desarrolle, a la vez que subirá el tope que pueden deducir los trabajadores como gasto del impuesto a las ganancias en concepto de seguro.

La idea, detalló el funcionario, es elevar el tope de 992 pesos a casi 50 mil entre Seguros de Vida, Retiro y Accidentes Personales.

Con esta medida, se espera que miles de millones de dólares dejen de pasar por el estado en concepto de impuesto y se vuelquen a las compañías, que a su vez invierten en el sector financiero para asegurar rentabilidad para si y para sus asegurados.

Autor: Santiago Martin PAS